Casa:

Aspetti generali della riscossione tributaria

La riscossione è la fase finalizzata a consentire all’Erario di incassare i tributi dovuti dal contribuente. Si tratta di una fase che sottostà al principio di tipicità, nel senso che gli obblighi di versamento in capo ai contribuenti e i poteri di riscossione, anche forzata, da parte dell’Amministrazione finanziaria, seguono procedure ben precise, stabilite dalla legge. Essa è disciplinata da diverse norme, che peraltro hanno subito pesanti modifiche nel tempo: il nucleo centrale delle disposizioni applicabili in materia si ritrova nel D.P.R. n. 602 del 1973.

Aspetti generali della riscossione tributaria

1 Introduzione

La riscossione è la fase finalizzata a consentire all’Erario di incassare i tributi dovuti dal contribuente.

Si tratta di una fase che sottostà al principio di tipicità, nel senso che gli obblighi di versamento in capo ai contribuenti e i poteri di riscossione, anche forzata, da parte dell’Amministrazione finanziaria, seguono procedure ben precise, stabilite dalla legge.

Essa è disciplinata da diverse norme, che peraltro hanno subito pesanti modifiche nel tempo: il nucleo centrale delle disposizioni applicabili in materia si ritrova nel D.P.R. n. 602 del 1973. Ulteriori importanti disposizioni sono recate dal D.Lgs. n. 241 del 1997, dai D.Lgs. n. 46, 112 e 237 del 1999, e da ultimo dal D.L. 203/2005 con il quale il Governo ha apportato una modifica radicale al sistema della riscossione, sostanzialmente riportandolo entro la sfera pubblica.

Anteriormente a tale ultimo intervento, il sistema risultava articolato in due distinte fasi gestite da due soggetti completamente diversi fra di loro:

1. la prima, diretta alla formazione del ruolo, era gestita dai singoli enti impositori in collaborazione con il Consorzio Nazionale per i Concessionari della Riscossione (C.N.C.), ente dotato di personalità giuridica di diritto pubblico (anche se avente forma consortile);

2. la seconda, volta alla materiale introito dell’entrata, gestita in quasi totale libertà, salvo il doveroso controllo da parte degli enti impositori, dai singoli concessionari per la riscossione, ossia da soggetti privati rispondenti a particolari caratteristiche tipologiche ed iscritti ad un particolare albo “professionale” previsto dalla L. 446/1997.

Questo sistema viene, con al citata riforma , da un lato mantenuto in ordine alla bifasicità dell’attività di riscossione e, dall’altro, completamente stravolto in quanto vengono a mutare i soggetti che ne sono attori.

In particolare l’attività di riscossione viene direttamente assunta dalla Agenzia delle Entrate che per l’effettiva attività di riscossione si avvale come “braccio operativo” di una società partecipata, Equitalia Spa, la quale svolge materialmente la funzione di riscossione precedentemente svolta dagli agenti della riscossione.

2 Le modalità di riscossione

In materia di riscossione si usa distinguere la riscossione spontanea, che si concretizza nel versamento spontaneo da parte del contribuente di quanto dovuto, dalla riscossione forzata (o coattiva), che si rende necessaria nei casi in cui il contribuente non adempia volontariamente alla propria obbligazione tributaria.

Vi sono diverse forme attraverso cui realizzare la riscossione che di seguito vengono illustrate.

La ritenuta diretta e la ritenuta ordinaria

La ritenuta diretta è una forma di riscossione che viene impiegata nel campo delle imposte dirette nei casi in cui una Pubblica Amministrazione corrisponda ad un contribuente determinati compensi.

La somma pagata dalla Pubblica Amministrazione viene decurtata «a monte» di una ritenuta, che può essere a titolo di acconto (ritenuta diretta a titolo d’acconto) o a titolo di imposta (ritenuta diretta a titolo definitivo).

Nel primo caso, la ritenuta operata non esaurisce il rapporto tributario, poiché il contribuente dovrà dichiarare il compenso percepito, liquidare le relative imposte e versarle al netto della ritenuta subita.

Nel secondo caso, invece, il prelievo operato – mediante il pagamento del contribuente da parte dell’Amministrazione al netto dell’intera imposta dovuta in relazione alla somma percepita – è definitivo.

A titolo esemplificativo, vengono riscosse con ritenuta diretta le imposte sui redditi di lavoro dipendente del personale delle Pubbliche Amministrazioni e le imposte sulle vincite e sui premi del lotto e delle lotterie nazionali.

La ritenuta diretta va tenuta distinta dalla «ordinaria» ritenuta alla fonte che si ricollega al fenomeno della «sostituzione» di cui all’art. 64 del D.P.R. n. 600 del 1973: nel primo caso, infatti, il sostituto d’imposta coincide con il soggetto creditore dell’imposta (lo Stato); mentre, nel secondo caso, il sostituto d’imposta non coincide con il soggetto creditore dell’imposta (lo Stato) sicché, una volta effettuata la ritenuta sulla somma versata al sostituito, egli è tenuto a versare la ritenuta stessa all’Erario. La ritenuta ordinaria è una modalità di riscossione spontanea dei tributi che rientra nel versamento diretto.

Il versamento diretto

Il versamento diretto è il metodo di riscossione volontario più diffuso e consiste nello spontaneo versamento da parte del contribuente all’Erario. In gran parte dei casi esso si concretizza nel versamento alla Tesoreria dello Stato attraverso una delega irrevocabile ad una Banca o alle Poste Italiane. Tale delega per le imposte dirette, l’IRAP, l’IVA e molti altri tributi, è concretamente costituita dal modello F24. Il versamento diretto è divenuto nel tempo il sistema principale attraverso il quale i contribuenti versano tributi (ma anche contributi previdenziali ed altre tipologie di somme) all’Erario. Il metodo del versamento diretto trova applicazione, tra l’altro, per i versamenti degli acconti e dei saldi delle imposte sui redditi indicate nella dichiarazione, delle relative addizionali e dell’IRAP, per i versamenti periodici e a saldo dell’IVA e per il versamenti delle ritenute operate dai sostituti d’imposta (la cosiddetta ritenuta ordinaria di cui al paragrafo precedente).

Nell’ambito dell’adempimento tramite versamento diretto va altresì segnalato l’adempimento mediante compensazione, istituto disciplinato in ambito civilistico dagli artt. 1241 e ss del c.c. («Quando due persone sono obbligate l'una verso l'altra, i due debiti si estinguono per le quantità corrispondenti, secondo le norme degli articoli che seguono»).

La compensazione nei rapporti tra contribuente ed Erario, invero, è ammessa solo nei casi espressamente disciplinati dalla legge. Negli ultimi anni, invero, si sono estremamente ampliate le fattispecie in cui il contribuente può saldare un debito tributario mediante la sua compensazione con posizioni creditizie vantate verso il Fisco.

A questo proposito, si usa distinguere la compensazione verticale dalla compensazione orizzontale.

La compensazione verticale è quella che avviene all’interno di una singola imposta (per esempio, utilizzo di un credito IRPEF di un anno per saldare il debito IRPEF dell’anno successivo).

La compensazione orizzontale è quella che avviene tra tributi diversi (per esempio, utilizzo di un saldo IVA a credito per regolare un debito IRES) che va obbligatoriamente esposta nel modello F24.

Il ruolo

Il ruolo è un sistema di riscossione impiegato per la riscossione coattiva (e, in certi casi, anche per la riscossione spontanea: ad esempio, per il pagamento della tariffa di asporto rifiuti). Il ruolo è un elenco predisposto dall’Ufficio impositore contenente le generalità di diversi contribuenti residenti nella sua circoscrizione ed i dati relativi ai tributi da questi dovuti (ammontare, periodo d’imposta di riferimento, ecc.).

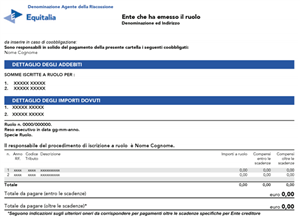

Tale elenco viene inviato al Concessionario della riscossione (oggi alla società Equitalia S.p.A.) seguendo particolari procedure automatizzate. Dopodiché, quest’ultimo soggetto forma, per ogni contribuente, un apposito atto, denominato «cartella di pagamento», che viene notificato al contribuente stesso. Con la cartella di pagamento viene chiesto il pagamento delle somme dovute (così come risultanti dal ruolo) entro il termine di sessanta giorni, con l’avvertenza che in caso di mancato pagamento verrà attivata la procedura di riscossione forzata.

Questa metodologia di riscossione tramite ruolo viene adottata per le imposte relative ad alcuni redditi assoggettati a tassazione separata (trattamento di fine rapporto, arretrati, ecc.), nei casi di liquidazione effettuata in base ai c.d. controlli automatizzati di cui all’art. 36-bis e 36-ter del D.P.R. n. 600 del 1973 (tra cui rientra anche il caso delle imposte indicate in dichiarazione dei redditi dal contribuente e da questi non versate) ed anche – tema di particolare importanza – per le somme dovute a seguito dell’elevazione di avvisi di accertamento, allorquando il contribuente non voglia pagare spontaneamente le maggiori imposte accertate e le relative sanzioni.

I ruoli definitivi ed i ruoli provvisori

È necessario distinguere i ruoli definitivi (in cui viene iscritta la totalità delle imposte, sanzioni ed interessi dovuti) dai ruoli provvisori (in cui viene iscritta una parte di quanto dovuto dal contribuente).

I ruoli definitivi vengono formati nei casi in cui vi sia una sostanziale certezza in ordine alla sussistenza del credito dell’Amministrazione, come accade qualora il debito d’imposta risulti direttamente dalla dichiarazione del contribuente (dichiarazione dei redditi, sostituti d’imposta, IVA, ecc.) o da un avviso di accertamento divenuto definitivo, in quanto non impugnato entro i termini da parte del contribuente.

I ruoli provvisori, invece, sono formati nel caso in cui il credito non possa ragionevolmente ritenersi consolidato, ovverosia qualora si sia in presenza di avvisi di accertamento impugnati dal contribuente e non ancora definiti con sentenza passata in giudicato. Ebbene, in tali fattispecie è previsto che l’Ufficio iscriva a ruolo solamente una parte delle somme contestate negli avvisi di accertamento.

In base all’art. 15 del D.P.R. n. 602 del 1973, i tributi corrispondenti agli imponibili accertati ma non ancora definitivi, nonché i relativi interessi (ma non le sanzioni), sono iscritti a titolo provvisorio nei ruoli, dopo la notifica dell'atto di accertamento, per la metà degli ammontari corrispondenti agli imponibili o ai maggiori imponibili accertati.

Nelle more della decisione del giudizio tributario, dunque, l’Ufficio ha la possibilità di iscrivere a ruolo il 50% delle maggiori imposte dovute in base all’avviso di accertamento ed i relativi interessi. Ai sensi dell’art. 68 del D.Lgs. n. 546 del 1992, poi, la maggiore imposta e gli interessi debbono essere pagati:

a) per i due terzi, dopo la sentenza della Commissione Tributaria Provinciale che respinge il ricorso;

b) per l'ammontare risultante dalla sentenza della Commissione Tributaria Provinciale, e comunque non oltre i due terzi del totale, se la stessa accoglie parzialmente il ricorso;

c) per il residuo ammontare determinato nella sentenza della Commissione Tributaria Regionale: il contribuente, quindi, una volta depositata la sentenza di secondo grado, sarà chiamato a pagare la totalità delle imposte, interessi e sanzioni dovuti in base alla decisione della Commissione Tributaria Regionale.

I ruoli si distinguono altresì in ruoli ordinari e ruoli straordinari: questi ultimi sono formati al di fuori delle tempistiche ordinarie, nei casi in cui vi sia un fondato pericolo per la riscossione.

Altri metodi di riscossione

Ulteriori procedure di riscossione che meritano di essere segnalate sono quelle relative all’imposta di bollo, che può essere pagata, oltre che con versamento diretto, attraverso l’utilizzo di apposita carta filigranata o con l’apposizione e l’annullamento di marche da bollo.

L’esecuzione forzata

Qualora il contribuente non paghi quanto richiesto con la cartella di pagamento, nel termine di 60 giorni dalla stessa previsto, si avvia la fase della esecuzione forzata.

Il soggetto deputato a condurre l’esecuzione forzata è lo stesso Concessionario (ora Equitalia S.p.A.), il quale deve seguire le normali regole dettate in ambito civilistico, integrate da alcune specifiche disposizioni tributarie.

La più importante riguarda il fatto che il titolo esecutivo (cioè, per l’appunto, il documento in base al quale è possibile promuovere l’azione forzata) è costituito dal ruolo. Ciò significa, quindi, che Equitalia Spa può aggredire i beni del contribuente debitore, semplicemente in forza del ruolo (notificato al contribuente tramite la cartella di pagamento), senza bisogno di ottenere uno specifico provvedimento da parte di un giudice.

Attenzione:

A partire dal 1° ottobre 2011 gli avvisi di accertamento emessi dall’Agenzia delle Entrate diventano esecutivi (legge n. 111 del 15 luglio 2011).

Come previsto dall’art. 29 del decreto legge n. 78/2010, gli avvisi devono contenere l’intimazione ad adempiere - entro il termine di presentazione del ricorso - all’obbligo di pagare gli importi in essi indicati o un terzo delle maggiori imposte accertate - a titolo provvisorio - nel caso in cui si decida di ricorrere davanti alla Commissione tributaria.

L’intimazione ad adempiere al pagamento dovrà essere contenuta anche nel connesso provvedimento di irrogazione delle sanzioni e negli atti emessi successivamente, in tutti i casi in cui siano rideterminati gli importi dovuti.

Gli avvisi di accertamento diventano esecutivi dopo 60 giorni dalla notifica e devono espressamente riportare l’avvertimento che, trascorsi 30 giorni dal termine utile per il pagamento, la riscossione delle somme richieste sarà affidata agli agenti della riscossione.

In pratica, si concentra nell’avviso di accertamento la qualità di titolo esecutivo e si passa dalla riscossione con emissione del ruolo e della cartella di pagamento a una procedura che non prevede più la notifica della cartella.

La procedura di esecuzione forzata si articola essenzialmente nel pignoramento di beni del debitore, nella loro vendita e nell’assegnazione del ricavato all’Erario creditore.

Al fine di rendere più efficace l’attività di esecuzione forzata, inoltre, Equitalia Spa è in possesso particolari poteri in materia di riscossione, quali la possibilità di accedere (anche telematicamente) alle informazioni dell’Anagrafe tributaria, di iscrivere ipoteche sugli immobili del contribuente debitore e di disporre il fermo amministrativo delle sue autovetture, ecc..