Casa:

Rateazione delle somme iscritte a ruolo

Circolare del 26/01/2000 n. 15

La presente circolare fornisce ulteriori indicazioni in materia di dilazione

Oggetto:

Rateazione delle somme iscritte a ruolo.

Sintesi:

La presente circolare fornisce ulteriori indicazioni in materia di dilazione

di pagamento delle somme iscritte a ruolo, ad integrazione della circolare n.

184/E del 6 settembre 1999, alla luce delle innovazioni apportate dall'art. 7

del decreto legislativo 26 febbraio 1999, n. 46, che ha riformulato l'art. 19

del DPR 29 settembre 1997, n. 602.

Testo:

Con circolare n. 184/E del 6 settembre 1999, in attesa dell'emanazione di istruzioni a carattere definitivo, sono state impartite alcune direttive provvisorie in materia di dilazione di pagamento delle somme iscritte a ruolo, alla luce delle innovazioni apportate dall'articolo 7 del d.lgs. 26 febbraio 1999, n. 46, che ha riformulato l'articolo 19 del DPR 29 settembre 1973, n. 602.

Al riguardo, si confermano preliminarmente le indicazioni contenute nella predetta circolare alla determinazione dei relativi interessi e alla verifica della sussistenza o meno della condizione ostativa all'emissione del provvedimento prevista dal comma 2 dell'art. 19 del DPR n. 602/1973, consistente nell'avvenuto inizio della procedura esecutiva in data antecedente alla presentazione dell'istanza di rateazione.

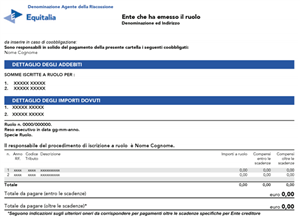

Si confermano, altresi', le istruzioni dettate nella circolare n. 184/E in ordine alle modalita' di predisposizione dei provvedimenti di dilazione, segnalando, in aggiunta, la necessita' che in tali provvedimenti:

- siano evidenziate la data di presentazione dell'istanza e quella di decorrenza del pagamento rateale;

- sia esposto un piano di rateazione da cui risulti sia l'importo totale di

ciascuna rata che la suddivisione della stessa in quota-capitale e quota-interessi;

- sia specificato, nelle premesse, che gli accertamenti effettuati tramite il concessionario (cfr. circolare n. 184/E) hanno consentito di appurare che, prima della presentazione dell'istanza, non era stata iniziata l'azione esecutiva.

Con riferimento, infine, alla titolarita' del potere di adozione dei provvedimenti di dilazione, si ritiene, che, al fine di facilitare gli adempimenti del contribuente in materia, le istanze di rateazione concernenti cartelle di pagamento relative a ruoli emessi dai centri di servizio delle imposte dirette ed indirette possano essere presentate all'ufficio delle entrate o delle imposte dirette competente in ragione del domicilio fiscale del debitore, ufficio questo che provvedera' all'esame dell'istanza stessa ed alla sua definizione.

Cio' premesso, si chiarisce, anzitutto, che la situazione di "temporanea obiettiva difficolta'" - alla cui esistenza il comma 1 del citato art. 19 subordina l'accoglimento della richiesta di rateazione - e' quella in cui si trova il contribuente che e' nell'impossibilita' di pagare il debito iscritto a ruolo in unica soluzione e, tuttavia, e' in grado di sopportare l'onere finanziario derivante dalla ripartizione del debito in un numero di

rate congruo rispetto alle sue condizioni patrimoniali.

La sussistenza di tale situazione dovra', comunque, essere dimostrata dal debitore, anche al fine di consentire all'ufficio, attraverso l'esame della documentazione prodotta, di effettuare la predetta valutazione di congruita' nella determinazione del numero di rate da accordare.

In proposito, e' evidente che tale numero, comunque da contenere entro il limite massimo di sessanta (cfr. art. 19, comma 1, DPR n. 602), dovra' essere fissato in funzione dell'importo che il debitore puo' versare mensilmente, in relazione alle sue condizioni patrimoniali; deve, pertanto,

considerarsi non piu' operante il limite delle trentasei rate provvisoriamente fissato dalla circolare n. 184/E per le richieste di rateazione concernenti importi fino a cinquanta milioni di lire.

Si osserva, inoltre, che, da un lato, la soppressione della cadenza fissa dell'emissione dei ruoli (prevista dai vecchi artt. 18 e 24 del DPR n. 602/1973) e, dall'altro, l'entrata in vigore della nuova disciplina della morosita' (nuovi artt. 25 e 30 del DPR n. 602/1973) consentono il superamento, per i ruoli emessi successivamente al 30 settembre 1999, delle istruzioni fornite sotto la vigenza del vecchio art. 19 del DPR n. 602/1973 circa "le rate gia' scadute ancorche' non pagate" (cfr. circolare n. 157/E del 9 giugno 1997); percio', per i suddetti ruoli, non si dovra' piu' procedere a scomputare dal totale delle rate da concedere quelle gia' scadute prima dell'emanazione del provvedimento di dilazione.

In ogni caso, il contribuente che lasci inutilmente decorrere sessanta giorni dalla data di notifica della cartella e' tenuto a corrispondere gli interessi di mora a partire da tale data (cfr. nuovo art. 30 del DPR n. 602/1973); ne consegue che, a fronte dell'emissione del provvedimento agevolativo, lo stesso contribuente deve versare in unica soluzione gli interessi di mora eventualmente maturati fino alla data di presentazione dell'istanza di rateazione, oltre che, se ne ricorrono le condizioni, la parte a suo carico dei compensi spettanti al concessionario.

Pertanto, il decreto di rateazione dovra' indicare chiaramente che, unitamente alla prima rata, il contribuente e' tenuto a pagare, se maturati, tanto gli interessi di mora quanto il compenso a suo carico spettante al concessionario.

Secondo l'art. 19, comma 1, del DPR n. 602/1973, il debitore puo' chiedere, in alternativa alla dilazione fino a sessanta rate, la sospensione della riscossione per dodici mesi e la successiva ripartizione del pagamento fino ad un massimo di quarantotto rate.

Tra le valutazioni rimesse all'apprezzamento del singolo ufficio vi e', quindi, anche quella relativa all'opportunita' di accogliere l'eventuale richiesta di sospensione annuale.

A questo proposito, si precisa che la sospensione della riscossione puo' essere accordata soltanto in ipotesi eccezionali, nelle quali la situazione di obiettiva difficolta' sia tale (a causa, ad esempio, della necessita' di portare a termine altri pagamenti o di una rilevante esposizione debitoria) da non permettere al debitore neppure di sopportare, per un periodo di un anno, il pagamento rateale. Cio', fermo restando, naturalmente, che la situazione di difficolta' non deve essere cosi' grave da comportare, anche per l'avvenire, l'impossibilita' di assolvere, pur se ratealmente, il debito iscritto a ruolo; in tal caso, infatti, come si e' detto, non puo' essere accordata alcuna agevolazione.

E', inoltre, opportuno ricordare che, per il periodo per il quale beneficia della sospensione, il debitore deve corrispondere gli stessi interessi dovuti per la rateazione (cfr. art. 21, comma 1, del DPR n. 602/1973, come modificato dall'art. 9, comma 1, lett. b), del d.lgs. n. 46/1999); tali interessi saranno addebitati al contribuente nella prima delle rate del piano di dilazione.vizio di documentazione tributaria Per le somme di ammontare superiore a cinquanta milioni di lire, ai fini della concessione della rateazione e' indispensabile, ai sensi dell'art. 19, comma 1, del DPR n. 602/1973, la "prestazione di idonea garanzia mediante polizza fidejussoria o fidejussione bancaria".

In proposito, potrebbe accadere che la rateazione venga chiesta per un carico superiore a cinquanta milioni per il quale il concessionario ha iscritto ipoteca ai sensi dell'art. 77 del DPR n. 602/1973, come modificato

dall'art. 16 del d.lgs. n. 46/1999; in questa ipotesi, lo stesso concessionario, su segnalazione dell'ufficio che ha emesso il provvedimento di rateazione, dovra' cancellare l'ipoteca; al contrario, l'ipoteca dovra' essere mantenuta se la rateazione, avendo ad oggetto importi inferiori a cinquanta milioni, non e' coperta da garanzia.

Relativamente alle caratteristiche delle predette garanzie, si sottolinea che esse:

- ai sensi della legge 10 giugno 1982, n. 348, possono essere prestate unicamente da banche o da imprese di assicurazione autorizzate all'esercizio del ramo cauzioni;

- devono essere redatte in conformita' ai modelli allegati alla presente circolare (cfr. allegati nn. 1 e 2) ed avere validita' dalla data in cui l'ufficio ha concesso la dilazione e per l'intero periodo della dilazione stessa, aumentato di un anno.

L'obbligo, per il contribuente, di prestare idonea garanzia per ottenere la dilazione di somme superiori a cinquanta milioni, esonera gli uffici dallo svolgimento di un'analisi della solvibilita' del richiedente; la presentazione della garanzia prevista dalla legge presuppone, infatti, che questa analisi sia stata gia' effettuata dal soggetto che ha rilasciato la garanzia stessa e mette al riparo l'Amministrazione da un sia pur ipotetico

rischio di insolvenza del debitore.

Tali considerazioni, pero', valgono con esclusivo riferimento alla verifica dei presupposti per la concessione della rateazione, poiche' l'esigenza di individuare il numero di rate in cui ripartire il pagamento ovvero di decidere in merito all'eventuale richiesta di sospensione impone, comunque, all'ufficio di esaminare la situazione economico-finanziaria del debitore, sia pure al solo scopo di soddisfare tale esigenza.

Per quanto riguarda le conseguenze dell'eventuale mancato pagamento, da parte del contribuente, della prima rata o di due rate di un pagamento dilazionato garantito da fidejussione o polizza fidejussoria, sara' cura del concessionario informare immediatamente l'ufficio finanziario dell'avvenuta decadenza del contribuente stesso dal beneficio; a sua volta, l'ufficio provvedera' con la massima sollecitudine a notificare al fidejussore, con raccomandata a.r., un invito a versare l'importo garantito entra trenta giorni, comunicando successivamente al concessionario, con eguale tempestivita', la data in cui il garante ha ricevuto tale invito.

Quanto, invece, ai criteri per il calcolo della soglia dei cinquanta milioni, come gia' osservato con la circolare n. 184/E, occorre tenere conto dell'importo di cui il debitore chiede la rateazione, e non di quello iscritto a ruolo. Al fine, poi, di assicurare l'effettivo rispetto di questa soglia, e' necessario che ogni ufficio, prima di concedere, a favore di un contribuente, dilazioni di pagamento per un proprio ruolo (di seguito denominato "nuovo ruolo") di ammontare che non supera tale limite, accerti se altri uffici del Dipartimento delle Entrate abbiano emesso, a carico del medesimo contribuente, altri ruoli (di seguito denominati "vecchi ruoli"), il cui importo non pagato, cumulato con quello dei propri, oltrepassi la soglia dei cinquanta milioni.

L'ufficio provvedera' a tale verifica interpellando il concessionario della riscossione cui e' stato affidato il carico per il quale e' stata presentata istanza di rateazione e avra' cura di dar conto nelle premesse del decreto di dilazione dell'esito della verifica stessa.

Se, a seguito dell'accertamento in parola, risulta superato il limite complessivo di cinquanta milioni, si possono presentare, per i vecchi ruoli, le seguenti situazioni:

a) e' ancora pendente il termine di pagamento;

b) il contribuente sta provvedendo al pagamento rateale;

c) il contribuente risulta, totalmente o parzialmente, in mora.

Nel caso sub a), il contribuente dovra' o assolvere il debito dei vecchi ruoli in unica soluzione oppure chiedere la rateazione di tutti i ruoli, vecchi e nuovi, prestando, per ciascuno degli uffici creditori, una separata fidejussione o polizza fidejussoria.

Nel caso sub b) la garanzia dovra' essere prestata soltanto per la rateazione del nuovo ruolo.

Nel caso sub c), infine, la richiesta di rateazione presentata per il nuovo ruolo non dovra' essere accolta; l'ufficio, peraltro, dovra' respingere l'istanza di dilazione di un proprio ruolo in qualunque ipotesi di morosita' su altri ruoli emessi da uffici del Dipartimento delle Entrate, a prescindere dall'ammontare globale delle somme iscritte a ruolo.

E' importante sottolineare ancora che, quando la concessione della rateazione e' subordinata alla prestazione di idonea garanzia, ai fini del

perfezionamento del beneficio, il debitore deve consegnare o trasmettere all'ufficio la polizza fidejussoria o la fidejussione bancaria entro dieci giorni dalla ricezione del decreto di dilazione, circostanza questa che dovra' essere adeguatamente evidenziata nel decreto stesso.

In mancanza del tempestivo rispetto di tale adempimento, il provvedimento di dilazione rimarra' privo di effetti. Passando all'esame delle situazioni che si pongono, per cosi' dire, a meta' strada tra vecchia e nuova normativa, si deve ritenere che, per le dilazioni gia' concesse antecedentemente al 1 luglio 1999, il debitore, purche' non sia decaduto dal beneficio, possa chiedere l'applicazione dell'art. 19 del DPR n. 602/1973, nel testo riformulato dall'art. 7 del d.lgs. n. 46/1999; in tal caso, se l'importo rimasto da pagare non e' superiore a cinquanta milioni di lire, non e', ovviamente, necessaria la prestazione di garanzia, ma, qualora l'ufficio avesse a suo tempo richiesto una garanzia, quest'ultima dovra' essere mantenuta fino all'estinzione del debito.

Se, poi, la richiesta di riesame, alla luce del nuovo art. 19 del DPR n. 602/1973, di una rateazione concessa entro il 30 giugno 1999 si riferisce ad importi superiori a cinquanta milioni, l'accoglimento della richiesta stessa non potra' che essere subordinato alla prestazione di una garanzia conforme alle previsioni del citato art. 19 e della presente circolare. Ne deriva, tra l'altro, che l'eventuale garanzia precedentemente prestata dovra' essere adeguatamente integrata o, se rilasciata da un soggetto diverso da quelli di cui alla citata legge n. 348/1982, sostituita con altra rilasciata da una banca o da un'impresa assicurativa autorizzata all'esercizio del ramo cauzioni.

Sempre in relazione alle problematiche di disciplina transitoria, si

rileva che l'avvenuto inizio degli atti esecutivi anteriormente al 1 luglio

1999 non osta all'emanazione di un provvedimento di rateazione ex art. 7

d.lgs. n. 46/1999, poiche' fino al 30 giugno 1999 la presenza di un'esecuzione

gia' avviata non incideva sulla proponibilita' dell'istanza di rateazione.

Si precisa, infine, che le direttive fornite con la presente circolare riguardano tutte le componenti dei crediti inseriti in ruoli emessi da uffici del Dipartimento delle Entrate, comprese le sanzioni, in quanto l'art. 19 del DPR n. 602/1973 si applica anche alle sanzioni iscritte a ruolo, per le quali sono da considerarsi implicitamente abrogati i commi 2 e 3 dell'art. 24 del d.lgs. 18 dicembre 1997, n. 472.

L'Ascotributi e' pregata di invitare i suoi associati a riscontrare con la dovuta tempestivita' le richieste di informazioni formulate dagli uffici di questo Dipartimento in base alle istruzioni contenute nella presente circolare.