Casa:

Il ruolo in generale

Il ruolo come documento prodotto dall'amministrazione finanziaria, per il tramite del concessionario di riscossione, a supporto dell'istanza di riscossione.

Il ruolo è oggi lo strumento principale per la riscossione coattiva delle entrate dello Stato e degli altri enti pubblici, anche previdenziali, esclusi quelli economici.

In dettaglio la riscossione coattiva, ai sensi dell’art. 17 del D. Lgs. 26 febbraio 1999, n. 46, deve avvenire a mezzo ruolo con riferimento alle entrate dello Stato, anche diverse dalle imposte sui redditi, e di quelle degli altri enti pubblici, anche previdenziali, esclusi quelli economici; può avvenire a mezzo ruolo anche la riscossione coattiva delle entrate di regioni, province, comuni ed altri enti locali.

Definizione di ruolo

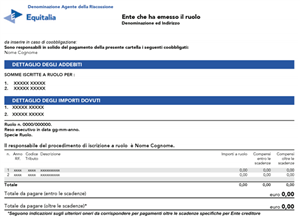

Il ruolo, ai sensi dell’art. 10 DPR 602/73, è l’elenco nominativo dei debitori e delle somme da essi dovute formato dall’Ufficio ai fini della riscossione a mezzo del concessionario, ossia Equitalia Spa.

Iscrivere a ruolo significa pertanto inserire nell’elenco il nominativo del debitore e la somma dovuta.

In dettaglio - ai sensi del combinato disposto dell’art. 12 del dpr 602/73 e dell’art. 1 del D.M. 321 del 3/9/1999 - il ruolo contiene l’indicazione:

- dei dati anagrafici del contribuente,

- del suo codice fiscale,

- della specie del ruolo,

- della data in cui il ruolo diviene esecutivo,

- del riferimento all’eventuale precedente atto di accertamento, ovvero, in mancanza, della motivazione, anche sintetica, della pretesa tributaria,

- del periodo di imposta,

- delle somme dovute con separata indicazione e descrizione di ogni componente il credito erariale, del totale iscritto a ruolo, del numero di rate in cui il ruolo deve essere riscosso, importo e cadenza di ciascuna di esse.

L’ “estratto di ruolo” è invece l’elenco delle somme dovute da ogni singolo debitore.

I soggetti che formano il ruolo

L’Ufficio dell’Agenzia delle Entrate competente per territorio, ex art. 12 DPR 602/73, forma i ruoli, distinti per ciascuno degli ambiti territoriali nei quali i concessionari operano. Il ruolo è sottoscritto – anche mediante firma elettronica – dal titolare dell’Ufficio o suo delegato, e la sottoscrizione rende il ruolo esecutivo.

Peraltro l’art. 1, comma 5 – ter, lettera e) del d.l. 17 giugno 2005 n. 106, ha stabilito, con interpretazione autentica, che i ruoli, anche se non tributari, si intendono formati e resi esecutivi anche mediante la validazione dei dati in essi contenuti eseguita, anche in via centralizzata, dal sistema informativo dell’amministrazione.

La notifica del ruolo

L’Ufficio, ai sensi dell’art. 24 DPR 602/73 coordinato con il D.M. 3/9/1999 n. 321, consegna via telematica il ruolo al concessionario per la riscossione il quale, a sua volta, notifica la cartella di pagamento al debitore; la cartella contiene, ai sensi dell’art. 25 DPR 602/1973, anche l’intimazione ad adempiere l’obbligo risultante dal ruolo entro sessanta giorni dalla notificazione, con l’avvertimento che, in mancanza, si procederà ad esecuzione forzata. La cartella è dunque il documento contenente, in particolare, l’intimazione al debitore di adempiere l’obbligo risultante dal ruolo, ossia di pagare le somme iscritte nell’elenco dei debitori. In particolare, con decreto del Ministero delle Finanze, è stato stabilito che la cartella di pagamento deve contenere interessi e sanzioni distinti per codice e descrizione.

Nondimeno accade spesso che i termini ruolo, estratto di ruolo e cartella vengono utilizzati in modo indistinto; in tal senso di veda anche la Cassazione (cfr. Cass. 6032/1998 ove può leggersi che “….il ruolo - e quindi la "cartella" che ne costituisce l'estratto, integra il titolo per l’ammissione al passivo…”).

Termini di decadenza.

Il DPR 602/1973 contiene una articolata disciplina dei termini entro i quali deve essere iscritto a ruolo un tributo o notificata una cartella. Si tratta di una regolamentazione più volte oggetto di modifiche nel corso degli ultimi anni; il tema, per l’importanza che riveste, merita quindi di essere richiamato almeno nei suoi punti principali.

L’ articolo 25 del del DPR 602/73, così come novellato con il comma 5 – ter, lettera a), n. 2 dell’art. 1 della legge 31.7.2005, n. 156 di conversione del D.L. 106/05, prevede:

a) autonomi termini decadenziali per la notifica delle cartelle relative ad imposte sui redditi ed IVA (e prevedendo una speciale disciplina transitoria per le dichiarazioni presentate fino al 31 dicembre 2003);

b) ha abrogato l’art. 17, che prevedeva termini decadenziali per l’iscrizione a ruolo.

L’art. 25, comma 1, del DPR 602/1973 pertanto è oggi il seguente:

“Il concessionario notifica la cartella di pagamento al debitore iscritto a ruolo o al coobbligato nei confronti del quale procede, a pena di decadenza, entro il 31 dicembre:

a) del terzo anno successivo a quello di presentazione della dichiarazione, per le somme che risultano dovute a seguito dell’attività di liquidazione prevista dall’art. 36-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 600;

b) del quarto anno successivo a quello di presentazione della dichiarazione, per le somme che risultano dovute a seguito dell’attività di controllo formale prevista dall’art. 36-ter del citato decreto del Presidente della Repubblica n. 600 del 1973;

c) del secondo anno successivo a quello in cui l’accertamento è divenuto definitivo, per le somme dovute in base agli accertamenti dell’Ufficio”.

Per le somme dovute a seguito dell’attività di liquidazione (art. 36 bis DPR 600/732) delle dichiarazioni presentate negli anni sino al 2003 [cd. periodo transitorio introdotto dalla lettera b) del citato comma 5 – ter che, così, sostituisce il comma 2 dell’art. 36 del D.Lgs. n. 46 del 26/2/1999] la cartella di pagamento deve essere notificata, a pena di decadenza, entro il 31 dicembre:

- del quarto anno successivo a quello di presentazione della dichiarazione relativamente alle dichiarazioni presentate negli anni 2002 e 2003;

- del quinto anno successivo a quello di presentazione della dichiarazione relativamente alle dichiarazioni presentate entro il 31 dicembre 2001.

La tutela sostanziale del contribuente e le stesse possibilità di controllo da parte dello stesso, a seguito della modifica del dettato normativo, sono certamente migliorate, atteso che è oggi il contribuente tenuto semplicemente a verificare il rispetto dei termini di notifica della cartella dettati dall’art. 25 del DPR 602/73 e, per il periodo cosiddetto transitorio, dall’art. 36 del D.Lgs. 46/99.

Peraltro appare importante sottolineare l’omessa regolamentazione, per il periodo transitorio, del termine di decadenza per la notifica delle cartelle di pagamento riguardanti somme dovute a seguito dell’attività di controllo formale prevista dall’art. 36-ter del DPR 600/73, ovvero a seguito degli accertamenti dell’Ufficio. Secondo la migliore Dottrina tale lacuna viene colmata applicando per analogia a tutte le dichiarazioni (anche quelle presentate nel periodo transitorio, ossia negli anni precedenti il 2004) il nuovo regime decadenziale previsto per il termine di iscrizione a ruolo da parte degli uffici finanziari o di consegna del ruolo da parte degli uffici al concessionario.

Si rileva che il grande limite della norma è quello di essere stata dettata espressamente per le sole imposte sui redditi e per l’IVA, e per le sole iscrizioni a ruolo a titolo definitivo, con esclusione, quindi, della iscrizioni a ruolo a titolo provvisorio; ossia quelle iscrizioni effettuate dall’amministrazione finanziaria laddove è emesso un avviso di accertamento non ancora divenuto definitivo.

Quindi non ci è chiarezza per le cartelle di pagamento relative a tributi diversi, in particolare ai tributi locali; secondo alcuni, al fine di evitare rilievi di disparità di trattamento - potrebbe applicarsi analogicamente anche a questi tributi il criterio di ritenere che la cartella vada notificata entro e non oltre i termini dettati da ciascuna legge di imposta per la notifica dell’avviso di accertamento.

Peraltro si ritiene, in conformità alla Dottrina maggioritaria, che per i prefati tributi: imposta di registro, imposte ipocatastali, ici, restino ancora in vigore i termini il termine di decadenza previsti dalle singole leggi di imposta, che è fissato in 10 anni.

Termini di impugnazione

La cartella di pagamento può essere impugnata entro 60 giorni dalla notifica della stessa.

Si rileva che quando il ruolo deriva da un precedente avviso di accertamento, di liquidazione o di irrogazione di sanzione - che deve già essere stato oggetto di precedente comunicazione al debitore - la cartella può essere opposta soltanto per vizi propri, quali, ad es., la mancata indicazione degli elementi essenziali della cartella previsti dalla legge, la notifica irregolare, ecc..

Diversamente il contribuente può contestare anche i profili attinenti il merito della pretesa tributaria qualora – come nel caso di controlli automatici ex art. 36-bis DPR 600/73 o formali ex art. 36-ter DPR 600/73 - la cartella rappresenta il primo atto impositivo notificato al contribuente.

Si ricorda che gli avvisi di accertamento relativi alle imposte dirette ed all’Iva devono, a pena di decadenza, essere notificati - ai sensi dell’art. 43 del DPR 600/1973 per le imposte sui redditi, ed ai sensi dell’articolo 57 del DPR n. 633/1972 per l’iva - inderogabilmente entro:

- il 31 dicembre del quarto anno successivo a quello in cui è stata presentata la dichiarazione la dichiarazione infedele;

ovvero

- il 31 dicembre del quinto anno successivo a quello in cui la dichiarazione avrebbe dovuto essere presentata, nel caso di omessa presentazione della dichiarazione o di presentazione di dichiarazione nulla.

Come noto detti termini decadenziali risultano prorogati – sia per l’accertamento delle imposte sui redditi che per l’IVA – di due anni per i contribuenti che non si sono avvalsi del condono fiscale (l’art. 10 della L. 289/02 ).