Casa:

Cessione d'azienda e possibilità di avvalersi della compensazione per adempiere all'obbligo di pagamento dei debiti IVA, INPS, INAIL del cedente

Pubblicata il 10/10/2007

Detta norma statuisce, nello specifico che "(“I contribuenti eseguono versamenti unitari delle imposte, dei contributi dovuti all'INPS e delle altre somme a favore dello Stato, delle regioni e degli enti previdenziali, con eventuale compensazione dei crediti, dello stesso periodo, nei confronti dei medesimi soggetti, risultanti dalle dichiarazioni e dalle denunce periodiche presentate successivamente alla data di entrata in vigore del presente decreto. Tale compensazione deve essere effettuata entro la data di presentazione della dichiarazione successiva"

- Leggi la sentenza integrale -

Oggetto: Istanza di interpello - ALFA s.r.l. Compensazione- Articolo 17 del decreto legislativo

9 luglio 1997, n. 241

Con l'interpello di cui in oggetto - concernente l'esatta applicazione dell'articolo 17 del

decreto legislativo 9 luglio 1997, n. 241

QUESITO

La ALFA Srl per il tramite del sig.re X, nella sua qualità di amministratore unico rappresenta:

1) di aver stipulato, quale cessionaria, un contratto di cessione d'azienda, provvedendo a

compilare il modello AA7/8, sul quale ha barrato la casella 1c del quadro D ed indicato la

partita IVA della cedente. Il citato modello è stato presentato presso l'Agenzia delle Entrate

di .... in data 17 gennaio 2007.

2) di essere titolare di un credito IVA già indicato nella dichiarazione per il periodo d'imposta

2005 quale credito da utilizzare in compensazione, mentre l'azienda cedente aveva debiti

IVA, INPS e INAIL indicati nell'atto di cessione e quindi acquisiti dalla cessionaria.

Cio' stante, la società istante chiede:

a) se per effetto della cessione, essa stessa, quale società acquirente (ALFA Srl), avendo

fornito le indicazioni nel quadro D come precisato nel punto sub 1), debba presentare il

modello unico per il periodo

d'imposta 2006 comprendendo nel quadro IVA anche i valori relativi alla azienda cedente

(imponibili ed IVA di acquisti e vendite) per l'anno 2006;

b) se per compensare il credito IVA della società cessionaria con i debiti della cedente, deve

compilare il mod. F24 indicando soltanto il codice fiscale della società cessionaria,

esponendo pero' nei vari quadri i

codici identificativi cui il debito si riferisce (ad esempio per l'INAIL la posizione assicurativa

della cedente etc..).

SOLUZIONE INTERPRETATIVA PROSPETTATA DALL'INTERPELLANTE

Il contribuente ritiene che:

1) la cessionaria debba compilare il mod. UNICO per il periodo d'imposta 2006 indicando nei

quadri VA, VE-VF e conseguenti la sommatoria dei valori delle due aziende, stante il fatto

che nel quadro D del mod.

AA7/8 della cessionaria è stato riportato il n. di posizione IVA della ceduta assorbendone

pertanto la posizione fiscale;

2) le compensazioni debbano essere effettuate indicando il numero di codice fiscale della

ALFA Srl (acquirente) in quanto la cedente, assorbita dalla cessionaria, si è estinta; mentre

nei vari quadri del mod. F24 debbano essere indicate le posizioni cui i debiti si riferiscono, ad

esclusione del debito IVA per il quale verrebbe riportato l'apposito codice di versamento ed il

periodo d'imposta di riferimento.

PARERE DELL'AGENZIA DELLE ENTRATE

In via preliminare, la scrivente rileva che il caso prospettato non riguarda l'individuazione

dell'effettiva esistenza del credito Iva vantato dall'istante, nè dell'effettivo esercizio

d'impresa da parte della società istante ovvero della sussistenza di profili di

elusione/evasione d'imposta derivanti dall'operazione descritta, ipotesi queste che

richiederebbe valutazioni di merito estranee all'attività di interpello.

Per quanto concerne, invece, l'aspetto meramente interpretativo della normativa applicabile

al caso rappresentato, in merito al primo quesito, la scrivente osserva quanto segue.

In relazione all'ipotesi di trasformazioni sostanziali soggettive (nel caso di specie cessione

d'azienda) si verifica, in linea generale, una situazione di continuità tra i contribuenti

interessati, nel senso che il soggetto subentrante (cessionario) deve assolvere tutti gli

adempimenti, agli effetti dell'Iva, successivi alla data di trasformazione (cfr. risoluzione del

29 luglio 1998, n. 93).

Tale asserzione trova conferma, peraltro, nelle istruzioni alla compilazione del modello di

dichiarazione Iva, relativo all'anno 2006, nelle quali si precisa che, nelle situazioni di cui

sopra, in relazione all'obbligo dichiarativo, si delineano le seguenti ipotesi a seconda della

data in cui si verifica la trasformazione:

- trasformazione avvenuta durante l'anno 2006 (che puo' prevedere l'estinzione o meno del

soggetto dante causa);

- trasformazione avvenuta nel periodo compreso tra il 1 gennaio 2007 e la data di

presentazione della dichiarazione annuale Iva relativa al 2006.

Dall'istanza di interpello risulta che la cedente si è estinta. Non si evince dalla stessa, invece,

la data in cui è avvenuta la descritta operazione di cessione d'azienda.

Dall'interrogazione all'anagrafe tributaria risulta che la cedente ha cessato l'attività il 28

dicembre 2006 e che la registrazione del contratto di cessione è avvenuta l'11 gennaio

2007, dall'istanza di parte risulta che il modello AA7/8 è stato presentato in data 17

gennaio 2007, pertanto è fondato ritenere che l'operazione in disamina sia avvenuta nel

corso del 2006.

Pertanto, qualora durante l'anno d'imposta cui si riferisce la dichiarazione (anno 2006) siano

state effettuate operazioni straordinarie ovvero trasformazioni sostanziali soggettive che

abbiano comportato l'estinzione del soggetto dante causa (nel caso rappresentato, soggetto

cedente), la dichiarazione Iva deve essere presentata esclusivamente dal soggetto avente

causa (soggetto cessionario).

Pertanto, qualora ricorrano i suddetti presupposti, la società cessionaria deve presentare il

modello composto dal frontespizio e da due moduli, attenendosi alle seguenti istruzioni:

- nell'unico frontespizio devono essere indicati la denominazione o ragione sociale, il codice

fiscale, la partita IVA del soggetto risultante dalla trasformazione;

- nel modulo relativo al soggetto avente causa (modulo n. 01) devono essere compilati tutti i

quadri inerenti la propria attività riportando i dati delle operazioni effettuate dallo stesso

soggetto nel corso dell'anno 2006, compresi anche i dati relativi alle operazioni effettuate

dal soggetto dante causa nella frazione di mese o trimestre nel corso del quale è avvenuta

l'operazione straordinaria o la trasformazione sostanziale soggettiva. Devono essere altresì

compilati i quadri VT e VX al fine di riepilogare i dati relativi ai soggetti partecipanti

all'operazione;

- nel modulo relativo al soggetto dante causa devono essere compilati tutti i quadri inerenti

l'attività dallo stesso svolta comprendendo i dati relativi alle operazioni effettuate fino

all'ultimo mese o trimestre conclusosi anteriormente alla data dell'operazione straordinaria o

della trasformazione. Inoltre nel rigo VA1, campo 1, deve essere indicata la partita IVA del

soggetto cui il modulo si riferisce".

Al contrario, qualora la trasformazione sia avvenuta nel periodo compreso tra il 1 gennaio

2007 e la data di presentazione della dichiarazione annuale Iva relativa al 2006, poichè

l'attività per l'intero anno 2006 è stata svolta dal soggetto dante causa (soggetto cedente), il

soggetto risultante (soggetto cessionario) deve presentare, per l'anno 2006, oltre alla

propria, anche la dichiarazione per conto del soggetto dante causa (cedente), estintosi a

seguito della trasformazione, sempre che l'adempimento dichiarativo non sia stato già

assolto direttamente da quest'ultimo soggetto.

Per ulteriori dettagli, si rinvia alle istruzioni ai modelli di dichiarazione Iva relativi all'anno

2006.

Per quanto concerne, invece, il secondo quesito riguardante la possibilità di avvalersi

dell'istituto della compensazione di cui all'articolo 17 del decreto legislativo 9 luglio 1997, n.

241 per adempiere all'obbligo di pagamento dei debiti Iva, Inps, Inail del cedente (indicati

nell'atto di cessione) attraverso il credito Iva della società cessionaria, la scrivente è

dell'opinione che la cessionaria possa avvalersi della compensazione di cui sopra alle

condizioni e nei limiti previsti dalla norma.

Infatti, l'articolo 17 del decreto legislativo sopra citato prevede che: "I contribuenti

eseguono versamenti unitari delle imposte, dei contributi dovuti all'INPS e delle altre somme

a favore dello Stato, delle regioni e degli enti previdenziali, con eventuale compensazione

dei crediti, dello stesso periodo, nei confronti dei medesimi soggetti, risultanti dalle

dichiarazioni e dalle denunce periodiche presentate successivamente alla data di entrata in

vigore del presente decreto. Tale compensazione deve essere effettuata entro la data di

presentazione della dichiarazione successiva. (..)".

Al riguardo, si ricorda, altresì che in tema di compensazione, la legge 27 dicembre 2006, n.

296, all'art. 1, commi 30 dispone: "Al fine di contrastare l'indebita effettuazione delle

compensazioni previste dal decreto legislativo 9 luglio 1997, n. 241, i titolari di partita Iva,

entro il quinto giorno precedente quello in cui intendono effettuare l'operazione di

compensazione per importi superiori a 10.000 euro, comunicano all'Agenzia delle entrate, in

via telematica, l'importo e la tipologia dei crediti oggetto della successiva compensazione.

(..)".

Resta inteso, comunque, che, così come prevede l'articolo 2560 del codice civile: "l'alienante

non è liberato dai debiti, inerenti all'esercizio dell'azienda ceduta anteriori al trasferimento,

se non risulta che i creditori vi hanno consentito". Il secondo comma, tuttavia, prevede che

"nel trasferimento di un'azienda commerciale risponde dei debiti suddetti anche l'acquirente

dell'azienda, se essi risultano dai libri contabili obbligatori".

Inoltre, l'articolo 14 del decreto legislativo 18 dicembre 1997, n. 472 dispone che: "Il

cessionario è responsabile in solido, fatto salvo il beneficio della preventiva escussione del

cedente ed entro i limiti del

valore dell'azienda o del ramo d'azienda, per il pagamento dell'imposta e delle sanzioni

riferibili alle violazioni commesse nell'anno in cui è avvenuta la cessione e nei due

precedenti, nonchè per quelle gia1' irrogate e contestate nel medesimo periodo anche se

riferite a violazioni commesse in epoca anteriore. (..)".

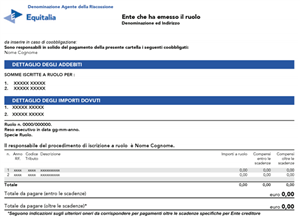

Infine, per quanto concerne la perplessità riguardante la compilazione del modello F24,

fermo restando che il codice fiscale del contribuente da indicare nell'F24 è del soggetto che

provvede al versamento unitario, con eventuale compensazione, per le sezioni INPS e Altri

enti previdenziali e assicurativi si rimanda alle regole di compilazione fornite dagli stessi enti

nelle ipotesi di trasformazioni sostanziali soggettive (a mero titolo esemplificativo si rinvia

alla circolare dell'Inps n. 130 del 7 settembre 2004).

La risposta di cui alla presente nota, sollecitata con istanza d'interpello presentata alla

Direzione Regionale, viene resa dalla scrivente ai sensi dell'articolo 4, comma 1, ultimo

periodo, del D.M. 26 aprile 2001, n. 209.